Рынок криптовалют продолжает развиваться, предоставляя трейдерам и инвесторам всё больше инструментов для управления капиталом и извлечения прибыли. Одним из самых популярных инструментов являются фьючерсы на криптовалюты, которые позволяют зарабатывать на колебаниях цен без необходимости владеть активами. В этом подробном гайде мы разберём, что такое фьючерсы, как они работают, какие стратегии можно использовать, на каких биржах торговать, а также какие риски и преимущества они несут.

Рынок криптовалют продолжает развиваться, предоставляя трейдерам и инвесторам всё больше инструментов для управления капиталом и извлечения прибыли. Одним из самых популярных инструментов являются фьючерсы на криптовалюты, которые позволяют зарабатывать на колебаниях цен без необходимости владеть активами. В этом подробном гайде мы разберём, что такое фьючерсы, как они работают, какие стратегии можно использовать, на каких биржах торговать, а также какие риски и преимущества они несут.

Содержание:

- Что такое фьючерсы на криптовалюты?

- Как работают фьючерсные контракты?

- Пошаговое руководство: Как начать торговать фьючерсами?

- Топ-стратегии для торговли фьючерсами

- Лучшие криптобиржи для торговли фьючерсами в 2025 году

- Риски и как их минимизировать

- Преимущества и недостатки фьючерсов

- Полезные советы для успешной торговли

- Заключение: Стоит ли торговать фьючерсами в 2025 году?

Что такое фьючерсы на криптовалюты?

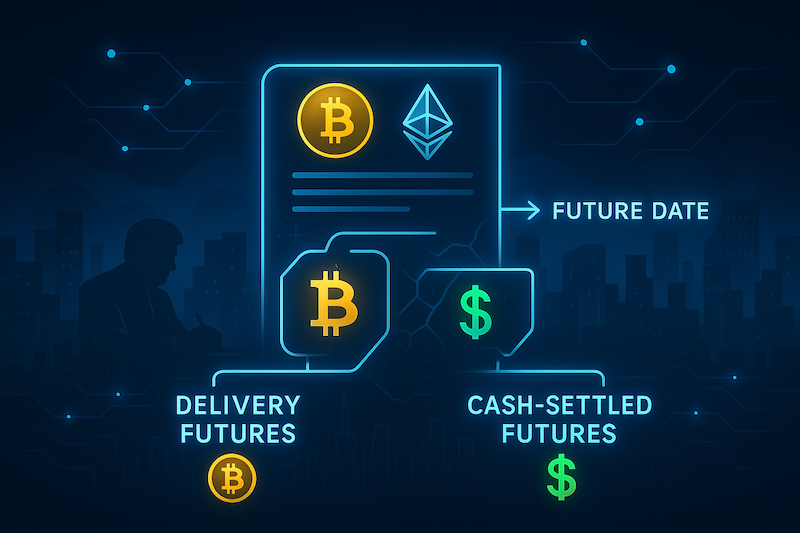

Фьючерсы — это производные финансовые инструменты (деривативы), которые представляют собой контракт между двумя сторонами о покупке или продаже актива (в данном случае криптовалюты, например, $BTC или $ETH) по заранее установленной цене в определённый момент в будущем. Главное отличие фьючерсов от спотовой торговли заключается в том, что сделка фиксируется сейчас, а расчёт происходит позже.

Виды фьючерсов:

- Поставочные фьючерсы (Delivery Futures): По истечении срока контракта продавец обязан передать покупателю базовый актив (например, 1 BTC), а покупатель — оплатить его по цене, указанной в контракте. Такие контракты популярны среди институциональных инвесторов, например, на Чикагской товарной бирже (CME).

- Расчётные фьючерсы (Cash-Settled Futures): В момент экспирации физической передачи актива не происходит. Вместо этого стороны выплачивают друг другу разницу между ценой контракта и текущей рыночной ценой. Это самый распространённый тип фьючерсов в криптоиндустрии.

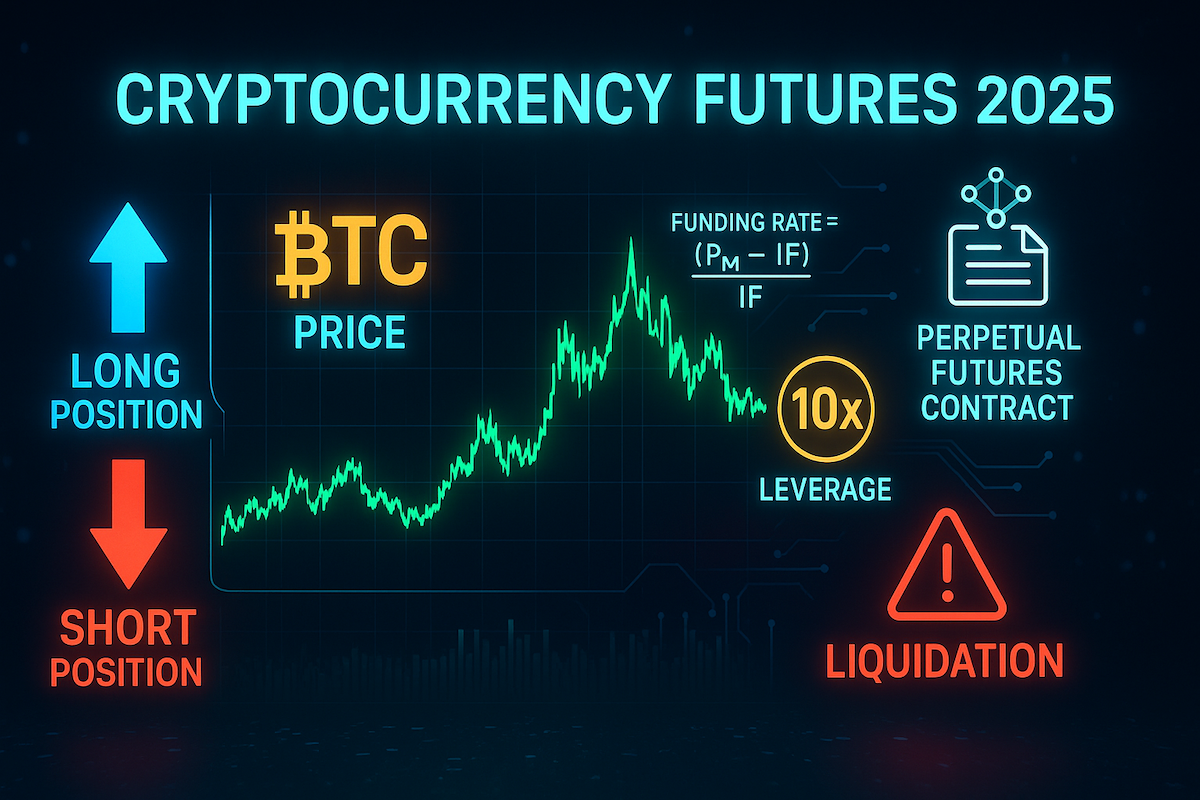

- Бессрочные фьючерсы (Perpetual Futures): Особый вид фьючерсов, который не имеет даты экспирации. Вместо этого расчёты происходят периодически (обычно каждые 8 часов) через механизм funding rate, где одна сторона платит другой в зависимости от рыночных условий.

Фьючерсы позволяют трейдерам:

- Спекулировать на изменении цен криптовалют.

- Хеджировать риски (например, защитить портфель от падения цены $BTC).

- Использовать кредитное плечо для увеличения потенциальной прибыли.

Как работают фьючерсные контракты?

Чтобы понять, как работают фьючерсы на криптовалюты, разберём ключевые элементы их механики.

Основные понятия:

- Базовый актив: Это криптовалюта, лежащая в основе контракта, например, $BTC, $ETH, $SOL или $BNB.

- Цена фьючерса: Цена фьючерса обычно коррелирует со спотовой ценой базового актива, но может отличаться из-за рыночных условий: Контанго: Цена фьючерса выше спотовой (рынок ожидает роста). Бэквордация: Цена фьючерса ниже спотовой (рынок ожидает падения).

- Кредитное плечо (Leverage): Фьючерсы позволяют торговать с кредитным плечом, например, 10x, 50x или даже 100x. Это означает, что с депозитом в $1000 вы можете открыть позицию на $100,000. Однако это увеличивает как потенциальную прибыль, так и риск убытков.

- Маржа: Для открытия фьючерсной позиции трейдер вносит залог (маржу). Различают: Начальная маржа: Минимальная сумма для открытия позиции. Поддерживающая маржа: Минимальный уровень средств, необходимый для удержания позиции открытой.

- Лонг и Шорт: Лонг (Long): Покупка контракта в расчёте на рост цены. Если цена $BTC вырастет с $60,000 до $65,000, трейдер получит прибыль. Шорт (Short): Продажа контракта в расчёте на падение цены. Если $BTC упадёт с $60,000 до $55,000, трейдер заработает на разнице.

- Ликвидация (Margin Call): Если цена движется против вашей позиции и убытки приближаются к размеру маржи, биржа автоматически закрывает позицию, чтобы избежать отрицательного баланса. Например, при плече 10x достаточно движения цены на 10% против вашей позиции для полной ликвидации.

- Funding Rate (для бессрочных фьючерсов): Это периодические платежи между держателями лонг- и шорт-позиций. Если funding rate положительный, лонг-трейдеры платят шорт-трейдерам, и наоборот. Это помогает удерживать цену фьючерса близко к спотовой.

Пример работы:

Допустим, вы открываете лонг-позицию на $BTC с депозитом $1000 и плечом 10x. Ваша позиция составляет $10,000. Если цена $BTC вырастает на 5%, вы зарабатываете $500 (50% от вашего депозита). Но если цена падает на 5%, вы теряете $500, а при падении на 10% ваша позиция ликвидируется, и вы теряете весь депозит.

Пошаговое руководство: Как начать торговать фьючерсами?

Торговля фьючерсами может показаться сложной, но с правильным подходом даже новички могут освоить этот инструмент. Вот пошаговая инструкция.

Шаг 1: Выберите надёжную биржу

Выберите платформу с хорошей репутацией, высокой ликвидностью и удобным интерфейсом. Вот самые популярные варианты:

- Binance: Лидер по объёму торгов, поддерживает множество пар. (не для РФ. )

- Bybit: Удобна для новичков, низкие комиссии.

- OKX: Широкий выбор контрактов и инструментов.

Шаг 2: Зарегистрируйтесь и пройдите KYC

Создайте аккаунт, подтвердите email и пройдите верификацию личности (KYC). Это обязательное требование для большинства крупных бирж.

Шаг 3: Пополните баланс

Пополните счёт криптовалютой (например, $BTC, $ETH) или стейблкоинами ($USDT, $USDC). На некоторых биржах можно переводить средства со спотового кошелька на фьючерсный.

Шаг 4: Изучите интерфейс фьючерсного рынка

Ознакомьтесь с разделом фьючерсов на бирже. Выберите контракт (например, бессрочный BTCUSDT) и изучите:

- Доступное кредитное плечо.

- Уровень маржи и ликвидационной цены.

- Комиссии и funding rate.

Шаг 5: Настройте позицию

- Выберите тип позиции: лонг или шорт.

- Установите кредитное плечо (для новичков рекомендуется не выше 3x–5x).

- Определите сумму сделки.

- Установите стоп-лосс (ограничение убытков) и тейк-профит (фиксация прибыли).

Шаг 6: Откройте и управляйте позицией

После открытия позиции следите за её состоянием в реальном времени. Используйте уведомления или Telegram-боты для получения алертов о движении цены. При необходимости корректируйте стоп-лосс или закрывайте позицию вручную.

Шаг 7: Анализируйте результаты

После закрытия позиции изучите, что сработало, а что нет. Ведите дневник сделок, чтобы улучшать стратегию.

Совет для новичков: Начните с демо-счёта, который предлагают некоторые биржи (например, Binance и Bybit), чтобы протестировать торговлю без риска.

Топ-стратегии для торговли фьючерсами

Фьючерсы открывают множество возможностей для трейдинга. Вот несколько популярных стратегий, которые подойдут как новичкам, так и опытным трейдерам.

- Лонг и Шорт. Самая простая стратегия: Лонг: Покупайте, если ожидаете роста цены. Например, если $ETH стоит $1500, а вы прогнозируете рост до $1700, открывайте лонг с плечом 5x. Шорт: Продавайте, если ожидаете падения. Если $BTC падает с $60,000 до $55,000, шорт-позиция принесёт прибыль. Совет: Используйте технический анализ (уровни поддержки/сопротивления, RSI, MACD) для определения точек входа и выхода.

- Хеджирование помогает минимизировать риски. Пример: У вас есть 1 $BTC на спотовом кошельке по цене $60,000. Вы опасаетесь падения цены, поэтому открываете шорт-позицию на 1 BTC с плечом 1x. Если цена $BTC падает до $55,000, убыток на спотовом кошельке ($5000) будет компенсирован прибылью от шорт-позиции ($5000). Если цена вырастет до $65,000, вы потеряете $5000 на шорт-позиции, но спотовый актив принесёт прибыль в $5000. Когда использовать: Хеджирование подходит долгосрочным инвесторам (ходлерам), майнерам или компаниям, которые хотят защитить свои активы от волатильности. Например, во время текущей коррекции рынка, вызванной торговой войной между США и Китаем, хеджирование может быть особенно актуальным.

- Арбитраж позволяет зарабатывать на разнице цен между площадками или инструментами. Виды арбитража: Межбиржевой арбитраж: Покупайте фьючерс на $BTC на одной бирже (например, Binance) по $60,000 и одновременно продавайте на другой (например, OKX) по $60,200, фиксируя разницу. Спот-фьючерс арбитраж: Если спотовая цена $ETH на Binance составляет $1500, а фьючерс торгуется по $1520, покупайте $ETH на споте и открывайте шорт-позицию на фьючерсе. Когда цены сойдутся, вы получите прибыль. Совет: Учитывайте комиссии и скорость транзакций. Для арбитража лучше использовать биржи с высокой ликвидностью и низкими комиссиями, такие как Binance и Bybit.

- Парный трейдинг (Spread Trading): Эта стратегия предполагает одновременное открытие лонг- и шорт-позиций на коррелирующие активы. Пример: $BTC показывает боковое движение на уровне $60,000, а $ETH растёт с $1500 до $1600. Открывайте лонг на $ETH и шорт на $BTC. Если $ETH продолжит расти, а $BTC упадёт или останется на месте, вы заработаете на обеих позициях. Парный трейдинг эффективен в условиях нестабильного рынка, когда альткоины показывают разную динамику. Используйте индикаторы, такие как RSI и MACD, для анализа корреляции.

- Скальпинг — это стратегия краткосрочной торговли, где трейдеры совершают множество сделок с небольшим профитом (1–3%) за короткий период. Пример: Открывайте лонг на $BTC с плечом 20x, если цена пробивает уровень сопротивления $60,500. Закрывайте позицию при росте на 1% ($61,100), фиксируя прибыль. Совет: Скальпинг требует высокой концентрации и быстрого принятия решений. Используйте биржи с низкими комиссиями (например, Bybit) и настройте автоматические ордера (тейк-профит, стоп-лосс).

Лучшие криптобиржи для торговли фьючерсами в 2025 году

Выбор правильной платформы — ключевой фактор для успешной торговли. Вот список топовых бирж, которые предлагают фьючерсную торговлю в 2025 году.

1. Binance

- Особенности: Самая крупная биржа по объёму торгов, поддерживает сотни фьючерсных пар (BTCUSDT, ETHUSDT, SOLUSDT и др.).

- Плечо: До 125x.

- Комиссии: 0.02% для мейкеров, 0.04% для тейкеров.

- Преимущества: Высокая ликвидность, демо-счёт для новичков, интеграция с FastAPI для упрощённой настройки.

2. Bybit

- Особенности: Специализируется на бессрочных фьючерсах, поддерживает BTC, ETH, XRP, SOL и другие активы.

- Плечо: До 100x.

- Комиссии: 0.01% для мейкеров, 0.06% для тейкеров.

- Преимущества: Удобный интерфейс, копи-трейдинг, низкие комиссии.

3. OKX

- Особенности: Широкий выбор контрактов, включая спот и фьючерсы на BTC, ETH, BNB и др.

- Плечо: До 100x.

- Комиссии: 0.02% для мейкеров, 0.05% для тейкеров.

- Преимущества: Высокая ликвидность, поддержка API, прозрачная отчётность.

4. MEXC

- Особенности: Огромный выбор торовых пар, в том числе и на бессрочный фьючерсах.

- Плечо: До 200x.

- Комиссии: 0% для мейкеров, 0.02% для тейкеров.

- Преимущества: Выбор торговых пар, в том числе и с "мелкими альткоинами", поддержка API, большое максимальное плечо для опытнвх трейдеров.

Совет: Для новичков лучше начинать с Binance или Bybit из-за удобного интерфейса и демо-счетов. Опытным трейдерам подойдут MEXC и OKX.

Риски и как их минимизировать

Торговля фьючерсами сопряжена с высокими рисками, особенно на волатильном рынке криптовалют. Вот основные риски и способы их снижения.

Высокая волатильность:

Криптовалюты, такие как $BTC и $ETH, могут изменяться в цене на 5–10% за день. Это увеличивает вероятность ликвидации.

Как минимизировать:

- Используйте низкое кредитное плечо (3x–5x).

- Устанавливайте стоп-лосс на уровне 2–3% от точки входа.

- Следите за новостями (например, о регуляторных изменениях или макроэкономических событиях).

Риск ликвидации:

При высоком плече даже небольшое движение цены против позиции может привести к полной потере депозита.

Как минимизировать:

- Выбирайте изолированную маржу, чтобы ограничить риск только суммой, выделенной на сделку.

- Не используйте всё депозит в одной позиции — диверсифицируйте.

Контрагентский риск:

Централизованные биржи могут столкнуться с хакерскими атаками или банкротством (пример: FTX в 2022 году).

Как минимизировать:

- Выбирайте проверенные биржи с хорошей репутацией (Binance, Bybit).

- Храните основную часть средств на холодных кошельках, а на бирже держите только сумму для торговли.

Регуляторные риски:

В некоторых странах торговля фьючерсами может быть ограничена. Например, в США ужесточение регулирования DeFi и деривативов может повлиять на доступность.

Как минимизировать:

- Используйте VPN, если биржа недоступна в вашей юрисдикции.

- Следите за новостями о регулировании в вашей стране.

Технические сбои:

Во время высокой волатильности (например, после новостей о ставках ФРС) биржи могут испытывать задержки или сбои.

Как минимизировать:

- Торгуйте на платформах с высокой надёжностью.

- Настройте автоматические ордера, чтобы минимизировать ручное вмешательство.

Преимущества и недостатки фьючерсов

Преимущества:

- Заработок на падении рынка: Фьючерсы позволяют открывать шорт-позиции и зарабатывать на снижении цен, чего нет в спотовой торговле.

- Кредитное плечо: Увеличивает потенциальную прибыль даже с небольшим депозитом.

- Хеджирование: Защищает портфель от волатильности.

- Высокая ликвидность: На крупных биржах (Bybit) легко открывать и закрывать позиции без проскальзываний.

- Гибкость стратегий: Поддерживает арбитраж, парный трейдинг, скальпинг и другие подходы.

Недостатки:

- Высокий риск убытков: Волатильность и плечо могут привести к быстрой ликвидации.

- Сложность: Новичкам нужно изучить маржу, funding rate, экспирацию и другие нюансы.

- Комиссии: Регулярные платежи (funding rate) и комиссии за сделки могут съедать прибыль.

- Регуляторная неопределённость: Законы о криптодеривативах всё ещё формируются.

- Надёжность биржи: Риск взломов или банкротства платформы.

Полезные советы для успешной торговли

- Начните с малого: Используйте депозит $50–$100 и плечо 3x–5x, чтобы минимизировать риски.

- Изучите технический анализ: Освойте индикаторы (RSI, MACD, Bollinger Bands), чтобы находить точки входа и выхода.

- Управляйте рисками: Всегда устанавливайте стоп-лосс и не рискуйте более 1–2% депозита в одной сделке.

- Диверсифицируйте: Не ставьте всё на одну позицию — торгуйте разными парами (BTCUSDT, ETHUSDT).

- Следите за новостями: Волатильность часто вызвана событиями, такими как решения ФРС или регуляторные изменения.

- Используйте демо-счёт: Практикуйтесь без риска на Binance или Bybit.

- Ведите дневник: Записывайте все сделки, чтобы анализировать ошибки и улучшать стратегию.

Заключение: Стоит ли торговать фьючерсами в 2025 году?

Фьючерсы на криптовалюты — это мощный инструмент, который может принести высокую прибыль, но требует дисциплины и знаний.

Они идеально подходят для:

- Трейдеров, которые хотят зарабатывать на росте и падении рынка.

- Инвесторов, желающих хеджировать риски.

- Тех, кто готов использовать технический анализ и стратегии, такие как арбитраж или скальпинг.

Однако высокая волатильность и риски ликвидации делают фьючерсы неподходящими для всех. Новичкам стоит начинать с небольших сумм, низкого плеча и демо-счетов, чтобы избежать потерь. Опытным трейдерам фьючерсы открывают широкие возможности для реализации сложных стратегий, таких как арбитраж, парный трейдинг и хеджирование.

В 2025 году рынок криптовалют остаётся под давлением из-за глобальной экономической нестабильности, включая торговую войну между США и Китаем. Это делает фьючерсы особенно актуальными для хеджирования, но увеличивает риски для спекулятивных сделок. Например, недавний обвал $ETH ниже реализованной стоимости ($1500 против $1950) показывает, что рынок находится в фазе капитуляции, но исторически это были моменты для долгосрочных покупок.

Итог:

Фьючерсы на криптовалюты — это не инструмент для быстрого обогащения, а сложный механизм, требующий подготовки и дисциплины. Если вы готовы учиться, управлять рисками и использовать проверенные стратегии, фьючерсы могут стать отличным дополнением к вашему трейдерскому арсеналу. Начните с платформ, таких как Binance или Bybit, и постепенно наращивайте опыт!