В эпоху, когда Bitcoin эволюционирует из спекулятивного актива в элемент глобальных портфелей, потоки спотовых ETF становятся своеобразным "рентгеном" для институциональных намерений. Эти фонды, запущенные в США в январе 2024 года, аккумулируют капитал от пенсионных фондов, эндаументов и управляющих активами, отражая не импульсивные покупки розничных трейдеров, а взвешенные долгосрочные стратегии. В этой статье разберём, как интерпретировать данные о потоках, чтобы выявлять скрытые сигналы рынка, избегать типичных ловушек и интегрировать их с ончейн-метриками для точных прогнозов.

В эпоху, когда Bitcoin эволюционирует из спекулятивного актива в элемент глобальных портфелей, потоки спотовых ETF становятся своеобразным "рентгеном" для институциональных намерений. Эти фонды, запущенные в США в январе 2024 года, аккумулируют капитал от пенсионных фондов, эндаументов и управляющих активами, отражая не импульсивные покупки розничных трейдеров, а взвешенные долгосрочные стратегии. В этой статье разберём, как интерпретировать данные о потоках, чтобы выявлять скрытые сигналы рынка, избегать типичных ловушек и интегрировать их с ончейн-метриками для точных прогнозов.

Механика потоков: от создания единиц до влияния на ликвидность

Потоки ETF фиксируют чистый приток или отток капитала. Инфлоу возникает при покупке акций фонда: эмитент (например, BlackRock или Fidelity) создаёт новые юниты, приобретая Bitcoin у маркет-мейкеров. Аутфлоу - обратный процесс: продажа акций приводит к редемпшену, где Bitcoin реализуется на спотовом рынке.

Ключевые индикаторы:

- Нетто-потоки (ежедневные/еженедельные/кумулятивные) - барометр настроений.

- AUM (активы под управлением) - масштаб институционального присутствия.

- Объём торгов - индикатор краткосрочной активности.

- Премия/дисконт - расхождение между ценой ETF и NAV Bitcoin.

Постоянные инфлоу сжимают свободный сапплай на биржах, создавая дефицит и подталкивая цену вверх. Аутфлоу часто маскируют ребалансировку или риск-офф, но не всегда приводят к немедленному обвалу из-за хеджирования.

Факт: В дебютный день спотовые Bitcoin-ETF зафиксировали оборот свыше $4,6 млрд - рекордный старт на Уолл-стрит.

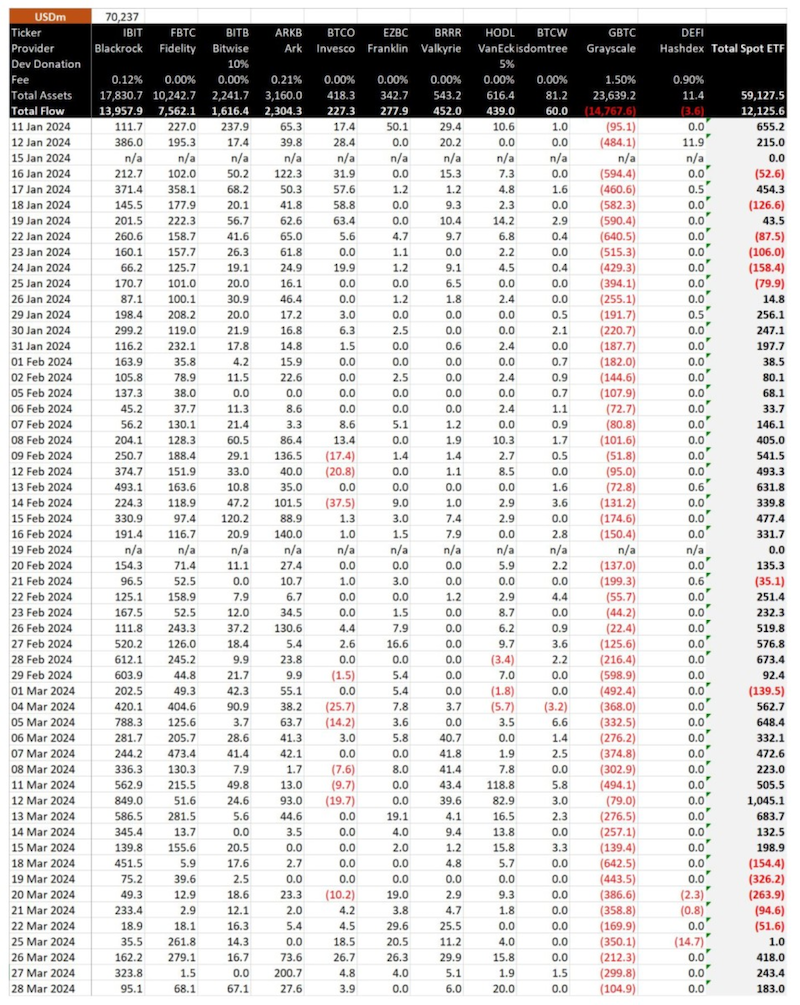

Лаги и корреляции: почему цена отстаёт от потоков

Корреляция потоков с ценой Bitcoin проявляется с задержкой. С 11 января по 28 марта 2024 года нетто-инфлоу в американские ETF достиг $12,13 млрд, подняв BTC с $46 120 до $71 300 (+54%). Однако маркет-мейкеры (Citadel, Jane Street) хеджируют позиции фьючерсами, ребалансируют ликвидность и арбитражируют спреды, сглаживая мгновенное воздействие.

Кейс GBTC: конверсия в ETF 10 января 2024 года разблокировала капитал, ранее "замороженный" дисконтом. За 30 дней аутфлоу $7,4 млрд обвалил BTC с $48 969 до $40 127 - классический пример отложенного давления.

Институциональный код: что скрывают последовательные потоки

Стабильные инфлоу сигнализируют о диверсификации или хедже против инфляции - стратегии, типичные для суверенных фондов и пенсионных гигантов. Аутфлоу могут указывать на ротацию в альткоины или фиксацию прибыли после ралли.

Золотое правило: Игнорируйте однодневные спайки - фокусируйтесь на трендах за 5–7 дней. Волатильность не пугает институционалов; внезапные реверсы предвещают консолидацию.

Источники данных и мультислойный анализ

Трекинг в реальном времени:

- Публичные дашборды: Farside Investors, SoSoValue, BitMEX Research - ежедневные отчёты по AUM и потокам.

- Ончейн-трекинг: Адреса кастодианов (Coinbase Custody) раскрывают реальные переводы, отсекая внутренние перемещения.

Интеграция:

- Ончейн: MVRV для оценки пере/недооценки, резервы бирж для сапплай-шока.

- Деривативы: Funding rates и OI - уровень левериджа.

- Макро: CPI, ожидания по ставкам ФРС - триггеры ребалансировки.

AI-модели уже агрегируют эти слои, выявляя паттерны быстрее человека.

Ловушки интерпретации

- Миф прямого воздействия: Инфлоу часто отражают отложенные settlement'ы, а не свежий капитал.

- Рекайклинг ликвидности: Перетекание между ETF (например, из GBTC в IBIT) раздувает цифры без нового спроса.

Решение: проверяйте кастодиальные транзакции и кумулятивные тренды.

Глобальный вектор: от Гонконга до алгоритмической эры

С запуском ETF в Гонконге и Лондоне потоки становятся трансграничным индикатором. Алгоритмы маркет-мейкеров эволюционируют, превращая ETF в структурный драйвер, а не реактивный сигнал. В 2025 году машинное обучение интегрирует потоки с ончейн и макро в предиктивные модели с точностью выше 70% на горизонте 7–14 дней.

Вывод: Потоки Bitcoin-ETF - это не шум, а институциональный пульс. Научившись читать их с лагами, фильтровать артефакты и комбинировать с многоуровневыми данными, вы получите инструмент для предвидения среднесрочных траекторий крипторынка.

Глоссарий: ключевые термины по потокам Bitcoin-ETF (для новичков)

- Инфлоу (inflow). Деньги, которые входят в ETF при покупке его акций. Эмитент покупает BTC, чтобы создать новые юниты. Пример: +$500 млн за день → больше BTC уходит с бирж.

- Аутфлоу (outflow). Деньги, которые выходят из ETF при продаже акций. Эмитент продаёт BTC, чтобы выкупить юниты. Пример: –$200 млн → BTC возвращается на рынок.

- Нетто-поток (net flow). Разница между инфлоу и аутфлоу за период. Положительный = больше покупок, отрицательный = больше продаж. Пример: +$300 млн = нетто-инфлоу.

- AUM (Assets Under Management). Общая стоимость всех Bitcoin, которые хранит ETF. Показывает масштаб институционального присутствия. Пример: iShares IBIT: $25 млрд AUM.

- Эндаументы (endowments). Фонды университетов, благотворительных организаций и НКО, которые инвестируют «на века». Пример: Yale Endowment купил BTC через ETF.

- Кастодиан (custodian). Специализированный банк или компания, которая хранит BTC от имени ETF. Пример: Coinbase Custody, Gemini Custody.

- Кастодиальные транзакции. Переводы BTC между кошельками кастодианов и биржами. Видны в блокчейне → доказательство реального притока/оттока. Пример: 5 000 BTC с биржи → кастодиан BlackRock.

- Рекайклинг ликвидности. Деньги «перетекают» между разными ETF, но нового капитала нет. Выглядит как большой поток, но цена не реагирует. Пример: Продажа GBTC → покупка IBIT.

- Отложенные settlement'ы. Покупка/продажа акций ETF зафиксирована, но расчёт (T+1 или T+2) ещё не прошёл. Поток виден, а BTC пока не куплен. Пример: В пятницу +$1 млрд, но BTC купят только в понедельник.

- MVRV (Market Value to Realized Value). Отношение рыночной цены BTC к средней цене покупки всех монет. >1 = переоценка, <1 = недооценка. Пример: MVRV = 2.1 → рынок «горячий».

- Резервы бирж. Количество BTC на кошельках централизованных бирж. Падает → меньше продаётся → рост цены. Пример: Резервы упали на 100 000 BTC за месяц.

- Премия / дисконт. Разница между ценой акции ETF и реальной стоимостью BTC внутри. Пример: ETF торгуется на 1 % выше NAV → премия.

- NAV (Net Asset Value). Чистая стоимость активов: сколько стоит 1 акция ETF, если разделить все BTC на количество акций. Пример: NAV = $62 000, акция = $62 300 → премия 0,5 %.

- Маркет-мейкер Компания. (Citadel, Jane Street), которая поддерживает ликвидность, хеджирует и арбитражирует. Пример: Сглаживает резкие скачки цены ETF.

- Арбитраж. Заработок на разнице цен между ETF и спотовым BTC. Убирает премию/дисконт. Пример: ETF +1 %, спот 0 % → маркет-мейкер продаёт ETF, покупает BTC.

- Хеджирование. Защита от риска: маркет-мейкер открывает фьючерс в противоположную сторону. Пример: Купил BTC для ETF → шортит фьючерс на CME.

- Funding rate. Плата между лонгами и шортами на фьючерсах. Положительная → лонги платят → бычий настрой. Пример: +0,05 % → перегрев.

- OI (Open Interest). Общий объём открытых фьючерсных контрактов. Растёт + funding >0 → возможен сквиз. Пример: OI $15 млрд и растёт.

- Спот-ETF. Фонд, который фактически владеет BTC (не фьючерсами). Пример: BlackRock IBIT, Fidelity FBTC.

- Ребалансировка. Перераспределение активов в портфеле (например, 5 % BTC → 3 %). Выглядит как аутфлоу. Пример: Пенсионный фонд фиксирует прибыль.