En una era en la que Bitcoin evoluciona de activo especulativo a componente esencial de carteras globales, los flujos de ETF spot actúan como un rayos X de las intenciones institucionales. Lanzados en EE.UU. en enero de 2024, estos fondos acumulan capital de fondos de pensiones, endowments y gestores de activos, reflejando no compras impulsivas de minoristas, sino estrategias a largo plazo bien meditadas. Este artículo desglosa cómo interpretar los datos de flujos para descubrir señales ocultas del mercado, evitar trampas comunes y fusionarlos con métricas on-chain para pronósticos precisos.

En una era en la que Bitcoin evoluciona de activo especulativo a componente esencial de carteras globales, los flujos de ETF spot actúan como un rayos X de las intenciones institucionales. Lanzados en EE.UU. en enero de 2024, estos fondos acumulan capital de fondos de pensiones, endowments y gestores de activos, reflejando no compras impulsivas de minoristas, sino estrategias a largo plazo bien meditadas. Este artículo desglosa cómo interpretar los datos de flujos para descubrir señales ocultas del mercado, evitar trampas comunes y fusionarlos con métricas on-chain para pronósticos precisos.

Mecánica de los Flujos: Desde la Creación de Unidades hasta el Impacto en la Liquidez

Los flujos de ETF registran la entrada o salida neta de capital. Inflow ocurre cuando los inversores compran acciones del ETF: el emisor (p.ej., BlackRock o Fidelity) crea nuevas unidades comprando Bitcoin a market makers. Outflow es el proceso inverso: la venta de acciones genera redención, donde el Bitcoin se vende en el mercado spot.

Indicadores clave:

- Flujos netos (diarios/semanales/acumulados) - barómetro del sentimiento.

- AUM (activos bajo gestión) - escala de presencia institucional.

- Volumen de trading - medidor de actividad a corto plazo.

- Prima/descuento - brecha entre precio del ETF y NAV del Bitcoin.

Inflows sostenidos reducen la oferta en exchanges, generando escasez y empujando el precio al alza. Outflows suelen enmascarar rebalanceos o movimientos risk-off, pero no siempre provocan caídas inmediatas gracias al hedging.

Dato: En su día de debut, los ETF spot de Bitcoin registraron más de $4.6 mil millones en volumen - un récord en Wall Street.

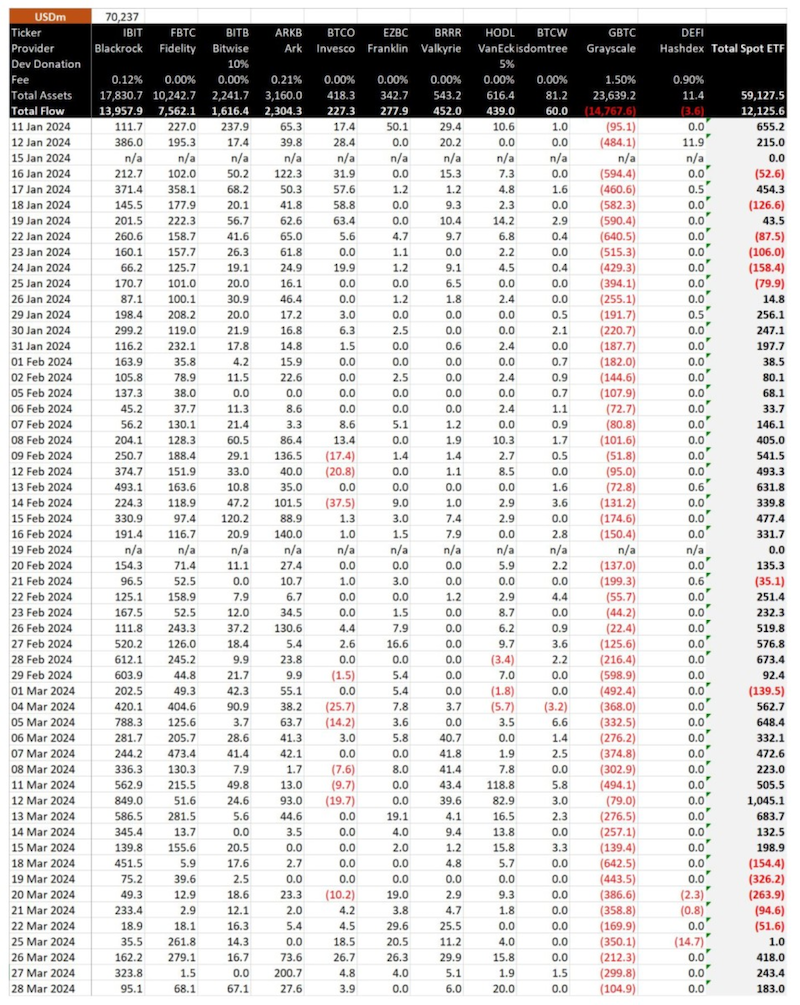

Retrasos y Correlaciones: Por Qué el Precio Sigue a los Flujos con Demora

La correlación flujo-precio aparece con retraso. Del 11 de enero al 28 de marzo de 2024, los ETF de EE.UU. acumularon $12.13 mil millones en inflows netos, elevando BTC de $46,120 a $71,300 (+54%). Sin embargo, los market makers (Citadel, Jane Street) cubren posiciones con futuros, rebalancean liquidez y arbitrajean spreads, suavizando el impacto inmediato.

Caso GBTC: La conversión a ETF el 10 de enero de 2024 liberó capital previamente “congelado” por descuentos. En 30 días, $7.4 mil millones en outflows hundieron BTC de $48,969 a $40,127 — ejemplo clásico de presión diferida.

Código Institucional: Qué Revelan los Flujos Consistentes

Inflows estables señalan diversificación o cobertura contra inflación - estrategias típicas de fondos soberanos y gigantes de pensiones. Outflows pueden indicar rotación a altcoins o toma de beneficios tras rally.

Regla de oro: Ignora picos de un día; enfócate en tendencias de 5–7 días. La volatilidad no asusta a instituciones; reversiones súbitas anticipan consolidación.

Fuentes de Datos y Análisis Multicapa

Seguimiento en tiempo real:

- Dashboards públicos: Farside Investors, SoSoValue, BitMEX Research - informes diarios de AUM y flujos.

- Seguimiento on-chain: Direcciones de custodios (Coinbase Custody) revelan transferencias reales, filtrando movimientos internos.

Capas de integración:

- On-chain: MVRV para sobre/subvaloración, reservas de exchanges para shocks de oferta.

- Derivados: Funding rates y OI para nivel de apalancamiento.

- Macro: CPI, expectativas de tasas de la Fed - desencadenantes de rebalanceo.

Los modelos de IA ya agregan estas capas, detectando patrones más rápido que humanos.

Trampas de Interpretación

- Mito del impacto directo: Inflows a menudo reflejan liquidaciones diferidas (T+1/T+2), no capital fresco.

- Reciclaje de liquidez: Fondos que pasan entre ETF (p.ej., GBTC → IBIT) inflan cifras sin nueva demanda.

Solución: Verifica transacciones de custodios y tendencias acumulativas.

Vector Global: De Hong Kong a la Era Algorítmica

Con lanzamientos de ETF en Hong Kong y Londres, los flujos se convierten en barómetro transfronterizo. Los algoritmos de market makers evolucionan, transformando ETF en drivers estructurales, no señales reactivas. Para 2025, el machine learning fusionará flujos con on-chain y macro en modelos predictivos con >70% precisión en horizontes de 7–14 días.

Conclusión: Los flujos de ETF de Bitcoin no son ruido - son el pulso institucional. Aprende a leerlos con retrasos, filtrar artefactos y combinar datos multidimensionales para obtener una herramienta que anticipe la trayectoria a mediano plazo del criptomercado.

Glosario: Términos de Flujos de ETF de Bitcoin (Amigable para Principiantes)

- Inflow. Dinero que entra al ETF al comprar acciones. El emisor compra BTC para crear nuevas unidades. Ej: +$500M en un día → más BTC sale de exchanges.

- Outflow. Dinero que sale del ETF al vender acciones. El emisor vende BTC para redimir unidades. Ej: –$200M → BTC vuelve al mercado.

- Flujo neto (net flow). Inflow menos outflow en un período. Positivo = compra neta, negativo = venta neta. Ej: +$300M = inflow neto.

- AUM (Assets Under Management). Valor total del Bitcoin que posee el ETF. Muestra escala institucional. Ej: iShares IBIT: $25B AUM.

- Endowments. Fondos de universidades, ONGs o fundaciones que invierten a perpetuidad. Ej: Yale Endowment compró BTC vía ETF.

- Custodio (custodian). Banco o empresa especializada que guarda BTC por cuenta del ETF. Ej: Coinbase Custody, Gemini Custody.

- Transacciones custodiales. Transferencias de BTC entre wallets de custodios y exchanges. Visibles on-chain → prueba de flujo real. Ej: 5,000 BTC de exchange → custodio de BlackRock.

- Reciclaje de liquidez. Capital “fluye” entre ETF pero no entra dinero nuevo. Parece grande, precio no reacciona. Ej: Venta de GBTC → compra de IBIT.

- Liquidaciones diferidas (settlements). Operación de acciones ETF registrada, pero liquidación (T+1/T+2) pendiente. Flujo visible, BTC aún no comprado. Ej: Viernes +$1B, BTC comprado el lunes.

- MVRV (Market Value to Realized Value). Precio de mercado vs. precio promedio de compra de todas las monedas. >1 = sobrevalorado, <1 = infravalorado. Ej: MVRV = 2.1 → mercado “caliente”.

- Reservas de exchanges. BTC en wallets de exchanges centralizados. Baja → menos presión de venta → precio sube. Ej: Reservas caen 100,000 BTC en un mes.

- Prima / descuento. Diferencia entre precio de acción ETF y valor real del BTC dentro. Ej: ETF cotiza 1% sobre NAV → prima.

- NAV (Net Asset Value). Valor neto por acción si todo el BTC se divide entre acciones. Ej: NAV = $62,000, acción = $62,300 → prima 0.5%.

- Market maker. Firma (Citadel, Jane Street) que mantiene liquidez, cubre y arbitra. Ej: Suaviza saltos bruscos de precio ETF.

- Arbitraje. Ganancia por diferencias de precio entre ETF y BTC spot. Elimina prima/descuento. Ej: ETF +1%, spot 0% → maker vende ETF, compra BTC.

- Cobertura (hedging). Protección de riesgo: maker abre posición opuesta en futuros. Ej: Compró BTC para ETF → vende corto futuros CME.

- Funding rate. Pago entre longs y shorts en futuros perpetuos. Positivo → longs pagan → sentimiento alcista. Ej: +0.05% → sobrecalentamiento.

- OI (Open Interest). Volumen total de contratos de futuros abiertos. Sube + funding >0 → posible squeeze. Ej: OI $15B y creciendo.

- ETF spot. Fondo que posee realmente BTC (no futuros). Ej: BlackRock IBIT, Fidelity FBTC.

- Rebalanceo. Reasignación de activos en cartera (p.ej., 5% BTC → 3%). Aparece como outflow. Ej: Fondo de pensiones toma ganancias.